Dự báo rủi ro đầu tư là gì?

Trong quá trình hoạt động kinh doanh, doanh nghiệp luôn phải đưa ra các quyết định đầu tư, bao gồm đầu tư ngắn hạn và đầu tư dài hạn.

Đầu tư ngắn hạn là việc dùng tiền mua các chứng khoán có giá trị hoặc góp vốn liên doanh bằng tài sản với mục đích kiếm lời trong thời hạn không quá một kỳ kế toán (12 tháng). Đây là việc doanh nghiệp sử dụng phần vốn tạm thời nhàn rỗi nhằm thu được lợi nhuận. Đầu tư ngắn hạn, bao gồm: đầu tư chứng khoán ngắn hạn (như mua cổ phiếu, trái phiếu và chứng khoán có giá trị khác như giấy vay nợ, nhận nợ được pháp luật thừa nhận) và đầu tư ngắn hạn khác (như góp vốn liên doanh, cho vay thu lãi trong khoảng thời gian dưới 12 tháng).

Theo quan điểm quản lý hiện đại, đầu tư ngắn hạn là phương cách sử dụng vốn ngắn hạn của doanh nghiệp nhằm mục đích thu lợi nhuận. Do vậy, có thể nói, đầu tư ngắn hạn tạo ra lợi nhuận trong kỳ và rủi ro của nó dùng được nghiên cứu cùng với lợi nhuận trong kỳ, tức là ở phần rủi ro kinh doanh, mà không nghiên cứu trong nội dung dự báo rủi ro đầu tư.

Đầu tư dài hạn là việc doanh nghiệp bỏ vốn vào các dự án đầu tư nhằm mục đích thu lợi nhuận trong tương lai, với thời hạn thu hồi vì dài hơn một kỳ kế toán (dài hơn 12 tháng).

Để duy trì và phát triển hoạt động kinh doanh, doanh nghiệp luôn phải đưa ra các quyết định về đầu tư dài hạn. Trong kinh tế thị trường, đầu tư dài hạn cũng luôn gắn với rủi ro. Nhà doanh nghiệp bỏ vốn ra luôn là sự mạo hiểm, nên dự án đầu tư luôn có thể không mang lại hiệu quả mong muốn cho nhà doanh nghiệp vì gặp phải rủi ro bất trắc. Để chủ động hơn trong quá trình hoạt động kinh doanh, doanh nghiệp cần phải dự báo rủi ro đầu tư dài hạn.

Đầu tư dài hạn bao gồm:

* Đầu tư tài chính dài hạn: gồm đầu tư góp vốn liên doanh; đầu tư chứng khoán, đầu tư bất động sản.

* Đầu tư xây dựng, mua sắm nhà xưởng, máy móc thiết bị sản xuất.

Để cung cấp thông tin thích hợp cho nhà quản trị, phân tích dự bảo rủi ro đầu tư được thực hiện qua 2 bước sau:

Bước 1: Nhận biết khả năng rủi ro

Mỗi loại đều tự chịu sự rủi ro khác nhau nên doanh nghiệp cũng phải nhận biết khả năng rủi ro đối với từng loại đầu tư cụ thể. Để nhận biết rủi ro đầu tư, ta có thế lập bảng phân tích sau:

Bảng xxx nhận biết rủi ro đầu tư

|

Loại tài sản đầu tư |

Khả năng rủi ro |

|

1- Đầu tư tài chính dài hạn |

- Rủi ro do không thu được lãi hoặc thua lỗ mất vốn (do bên nhận góp vốn gặp rủi ro). |

|

- Rủi ro giảm cổ tức hoặc không có cổ tức (do công ty cổ phần gặp rủi ro) | |

|

+ Đầu tư cổ phiếu (Cụ thể cổ phiếu của từng công ty cổ phần ABC, công ty cổ phần XYZ...) |

- Rủi ro do không rút vốn được khi |

|

- Rủi ro do sự biến động về giá cổ phiếu trên thị trường (công ty cổ phần hoạt động không tốt) | |

|

+ Đầu tư mua trái phiếu |

- Rủi do về sức mua thị trường giảm do lạm phát. |

|

- Trái phiếu Chính phủ |

|

|

- Rủi ro do lãi suất thị trường tăng | |

|

- Trái phiếu công ty có kỳ hạn |

- Rủi ro do sức mua của đồng tiền |

|

2- Đầu tư xây dựng và mua sắm tài sản |

- Rủi ro do thu nhập biến động so với dự kiến (khả năng thu hồi vốn giảm) từ đó làm ảnh hưởng đến dòng tiền tỷ suất sinh lời v.v... |

Trên đây chỉ là tình huống lý thuyết chung. Khi lập bảng nhận định rủi ro, cần nêu rõ từng khoản đầu tư có thể gặp phải rủi ro cụ thể nào. Hơn nữa. có thể nêu lên mức độ rủi ro có thể xảy ra là 5%, 10%... theo số liệu dự báo thống kê (nếu có) đối với từng khoản đầu tư.

Bước 2: Dự bảo khả năng rủi ro

Mọi rủi ro trong đầu tư đều tác động đến thu nhập của doanh nghiệp nói chung, thu nhập từ mỏi khoản đầu tư nói riêng. Do vậy, chúng ta có thể dự báo rủi ro đối với từng khoản đầu tư hay rủi ro đầu tư nói chung. Trong quá trình hoạt động, doanh nghiệp luôn tồn tại nhiêu loại đầu tư khác nhau và mức độ rủi ro đầu tư cũng rất khác nhau. Vi thế. để cung cấp thông tin kịp thời cho nhà quản trị doanh nghiệp, cần tập trung phân tích dự báo rủi ro đối với từng loại tài sản đầu tư có khả năng rủi ro cao, đã được nhận biết trên bảng phân tích trên.

Có thể dự báo rủi ro đầu tư bằng các phương pháp khác nhau, nhưng thông thường người ta dựa vào hệ số biến thiên của thu nhập từ các khoản đầu tư. Hệ số biến thiên này được xác định trên cơ sở kỳ vọng toán, phương sai và độ lệch chuẩn của chuỗi biến số về thu nhập từ khoản đầu tư được nghiên cứu.

Đối với những khoản đầu tư đã và đang mang lại thu nhập thì chúng ta dựa vào chuỗi biến số về thu nhập đã thực hiện (trong quá khứ) nên xác suất xảy ra mỗi biến cố về thu nhập đều như nhau và đều bằng \(\frac{1}{n}\).

Song đối với những khoản đầu tư chưa mang lại thu nhập, chúng ta phải dự báo rủi ro dựa trên thu nhập dự báo do khoản đầu tư đó mang lại. Thu nhập trung bình từng năm được xác định theo thống kê kinh nghiệm về xác suất của từng mức thu nhập khác nhau của năm đó, trước khi xác định hệ số biến thiên.

Khi xác định hệ số biến thiên của thu nhập trong một chuỗi n năm nghiên cứu, thì xác suất của mỗi giá trị thu nhập trung bình đó đều như nhau, tức là đều bằng \(\frac{1}{n}\).

Giả sử ký hiệu thu nhập từng năm của từng khoản đầu tư mang lại là TNi. Khi đó, hệ số biến thiên thu nhập do từng khoản đầu tư mang lại được xác định như sau:

Cv(TN) = \(\frac{{δ(TN)}}{{T\overline N }}\) x100

Hay: Cv(TN) = \(\sqrt {\frac{{\frac{{\sum\limits_{i = 1}^n {{{(T{N_i} - \overline {TN} )}^2}} }}{n}}}{{\overline {TN} }}} \) x100

Trong đó: Cv(TN): Hệ số biến thiên về thu nhập của khoản đầu tư mang lại.

- δ(TN): Độ lệch chuẩn về thu nhập) của khoản đầu tư.

- \(\overline {TN} \): Thu nhập bình quân giữa các kỳ nghiên cứu

Hệ số biến thiên về' thu nhập là chỉ tiêu phản ánh sự biến động của thu nhập mà từng khoản đầu tư mang lại trong thời gian nghiên cứu. Do vậy nó được sử dụng để dự báo về khả năng rủi ro trong đầu tư của doanh nghiệp nói chung, của từng khoản đầu tư nói riêng.

Việc tính toán thu nhập của từng khoản đầu tư có thể thực hiện được nếu chúng được sử dụng và phát huy tác dụng một cách riêng rẽ. Còn đối với những khoản đầu tư hình thành nên loại tài sản được sử dụng chung cho sản xuất và kinh doanh nhiều loại sản phẩm, dịch vụ thì rất khó khăn. Đối với những trường hợp này, chúng ta phải dựa trên thu nhập của cả bộ phận sản xuất kinh doanh (hay còn gọi là đơn vị tạo tiền) đó.

Việc tính hệ số biến thiên về thu nhập cho từng tài sản cụ thể sẽ tốn nhiều thời gian và chi phí. Nó chỉ dễ dàng khi chúng ta sử dụng phần mềm thống kê phù hợp mà thôi.

Sau khi tính được hệ số biến thiên về thu nhập cho từng khoản đầu tư, ta sẽ cung cấp cho nhà quản trị thông tin dự báo rủi ro cụ thể đối với từng khoản đầu tư, giúp nhà quản trị đưa ra quyết định quản lý phù hợp.

Ví dụ minh hoạ như sau:

Ví dụ 1: Công ty Toàn cầu đã đầu tư dự án M, thu hồi vốn trong vòng lõ năm. Dự án đã đưa vào khai thác sử dụng và cho thu nhập 5 năm. Số liệu thống kê về thu nhập của dự án M trong 5 năm nhu sau:

; Đơn vị tính: l000đ

|

Thời gian nghiên cứu |

Mức thu nhập đã thực hiện |

Xác suất |

Thu nhập trung bình trong thời gian nghiên cứu |

|

t-4 |

1000 |

0,2 |

200 |

|

t-3 |

800 |

0,2 |

160 |

|

t-2 |

1100 |

0,2 |

220 |

|

t-1 |

1200 |

0,2 |

240 |

|

t |

1300 |

0,2 |

260 |

|

Cộng |

1,0 |

1080 |

CV(H) \(\sqrt {\frac{{\frac{{{{{\text{(1000 - 1080)}}}^{\text{2}}}{\text{ + (800 - 1080}}{{\text{)}}^2}{\text{; + (1100 - 1080}}{{\text{)}}^{\text{2}}}{\text{ + (1200 - 1080}}{{\text{)}}^{\text{2}}}{\text{ + (1300 - 1080}}{{\text{)}}^{\text{2}}}}}{5}}}{{1080}}} \) x100

Cv(LN) =15,93%

Qua kết quả tính toán cho thấy: thu nhập trung bình (kỳ vọng) của dự án M trong 5 năm qua là 1080. Hệ số biến thiên của thu nhập từ dự án đầu tư M là 15,93%, tức là khả năng biến động khỏi thu nhập kỳ vọng là 15,93% đối với dự án đầu tư M. Số biến động này tương đối lớn. thể hiện độ rủi ro tương đối cao.

Ví dụ 2: Nghiên cứu ví dụ về việc tính hệ số biến thiên cho khoản đầu tư chưa đưa vào sử dụng.

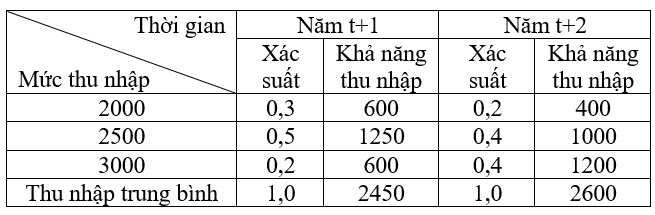

Dự án I của Công ty toàn cầu đã được đầu tư trong năm t; bắt đầu đưa vào sử dụng từ năm (t+1). Thời gian hoàn vốn 10 năm. Theo tài liệu đã tính toán khi xác định thu nhập dự tính trong từng năm của dự án I, dựa trên kết quả thống kê kinh nghiệm, về xác suất của từng mức thu nhập cho từng năm cụ thể. Dựa trên số liệu đó, ta tính được thu nhập trung bình cho từng năm, làm cơ sở để tính hệ số biến thiên về thu nhập cho dự án I trong thời gian 5 năm, từ năm (t+1) đến (t+5). Trích số liệu của 2 năm như sau: (Đơn vị: l000đ)

Bằng cách xác định tương tự, ta có thu nhập trung bình cho các năm; t+3; t+4; t+5 lần lượt là: 2700; 2650; 2550.

Như vậy thu nhập trung bình dự tính cho 5 năm và thu nhập kỳ vọng được xác định theo bảng sau:

|

Thời gian |

Thu nhập từng năm |

Xác suất |

Thu nhập kỳ vọng |

|

t+1 |

2450 |

0,2 |

490 |

|

t+2 |

2600 |

0,2 |

520 |

|

t+3 |

2700 |

0,2 |

540 |

|

t+4 |

2650 |

0,2 |

530 |

|

t+5 |

2550 |

0,2 |

510 |

|

Cộng |

1,0 |

2590 |

CV(LN) = \(\sqrt {\frac{{\frac{{{{{\text{(2450 - 2590)}}}^{\text{2}}}{\text{ + (2600 - 2590}}{{\text{)}}^{\text{2}}} + {{{\text{(2700 - 2590)}}}^{\text{2}}} + {{{\text{(2650 - 2590)}}}^{\text{2}}} + {{{\text{(2550 - 2590)}}}^{\text{2}}}}}{5}}}{{1036}}} \) x 100

CV(TN) = 3,32%

Qua kết quả tính toán cho thấy, thu nhập kỳ vọng của dự án I là 2590. Hệ số biến thiên của thu nhập từ dự án là 3,32%. Đó là con số rít nhỏ, chỉ khả năng rủi ro thấp. Tuy nhiên đây là những con số dự báo trong tương lai và do khả năng rủi ro thấp nên dự án I đã được lựa chọn.

Sau khi đưa dự án I vào hoạt động và mang lại thu nhập, có thể hệ số biến thiên sẽ lớn hơn thì rủi ro cao hơn và ngược lại.

Viết bình luận