Hệ số nợ là gì? Phân tích rủi ro tài chính thông qua hệ số nợ

Hệ số nợ phản ánh cơ cấu nguồn vốn của doanh nghiệp được đo bằng tỷ số giữa tổng số nợ phải trả (NPT) trên tổng tài sản(TTS), nó cho thấy cấu trúc tài chính của doanh nghiệp.

Hệ số nợ \(=\frac{\mathrm{N}_{\mathrm{PT}}}{\mathrm{TTS}}\)

Tác động của hệ số nợ, là đo lường mức độ ảnh hưởng tích cực (+) hoặc tiêu cực (-) của việc sử dụng nợ đối với khả năng sinh lời tài chính của doanh nghiệp. Để hiểu rõ tác động của hệ số nợ đến khả năng sinh lời tài chính của doanh nghiệp và thấy được rủi ro tài chính của doanh nghiệp gắn liền với mức độ sử dụng nợ, với cơ cấu nguồn vốn của doanh nghiệp, chúng ta nghiên cứu ví dụ sau:

Giả sử 3 doanh nghiệp A, B, C có cơ cấu nguồn vốn (mức độ sử dụng nợ) khác nhau như sau: (trang bên)

Ta giả sử là:

- Tỷ suất sinh lời trên tài sản thứ tự lần lượt là: 4%; 10%; 16% theo các tình huống bất lợi, trung bình hoặc thuận lợi. Xác suất các tình huống bất lợi, trung bình và thuận lợi đều bằng nhau và bằng 1/3.

- Tỷ suất thuế thu nhập doanh nghiệp là 28%

- Tỷ suất lãi tiền vay là 10%

|

RCĐKT.DNA. |

|||

|

Hệ số nợ bằng 0. |

|||

|

Tài sản |

Nguồn vốn |

||

|

A. Nợ phải trả |

0 | ||

|

B. Nguồn vốn CSH |

1.000.000 | ||

|

Tổng cộng |

1.000.000 |

Tổng cộng |

1.000.000 |

|

BCĐKT.DNB. |

|||

|

Hệ số nợ hằng 50%. |

Nguồn vốn |

||

|

Tài sản |

A. Nợ phải trả |

500.000 | |

|

B. Nguồn vốn CSH |

500.000 | ||

|

Tổng cộng |

1.000.000 |

Tổng cộng |

1.000.000 |

|

BCĐKT.DNC. |

|||

|

Hệ số nợ bằng 75%. |

Nguồn vốn |

||

|

Tài sản |

A. Nợ phải trả |

750.000 | |

|

B. Nguồn vốn CSH |

250.000 | ||

|

Tổng cộng |

1.000.000 |

Tổng cộng |

1.000.000 |

Từ các số liệu trên ta tính được bảng số liệu sau:

Trong đó, lợi nhuận sau thuế và chi phí tài chính (LNSC) được xác định;

LNSC= ( TTS x TSTS - NPT x TSLV) x (100% - TSTN)

Trong đó:

- TTS: là tổng tài sản

- TSTS: là tỷ suất sinh lời trên tài sản

- NPT: là nợ phải trả

- TSLV: là tỷ suất lãi vay

- TSTN: là tỷ suất thuế thu nhập

Bảng 6.1. Mức độ sử dụng nợ và khả năng sinh lời của vốn CSH.

|

Tổng cộng tài sản của doanh nghiệp |

1.000.000 |

1.000.000 |

1.000.000 |

|

Các tình huống xảy ra |

Xấu |

Trung bình |

Thuận lợi |

|

Tỷ suất sinh lời trước thuế và chi phí tài chính |

4% |

10% |

16% |

|

Lợi nhuận trước thuế và chi phí tài chính |

40.000 |

100.000 |

160.000 |

|

Doanh nghiệp A, nợ bằng 0 |

|||

|

- Lợi nhuận trước thuế và chi phí tài chính |

40.000 |

100.000 |

160.000 |

|

- Chi phí tài chính (0x10%) |

0 |

0 |

0 |

|

- Thuế suất thuế thu nhập doanh nghiệp (28%) |

-11.200 |

-28.000 |

44.800 |

|

- Lợi nhuận sau thuế |

28.800 |

72.000 |

115.200 |

|

Tỷ suất lợi nhuận sau thuế trên vốn CSH |

2,88% |

7,2% |

11,52% |

|

Doanh nghiệp B, nợ bằng 50% |

|||

|

- Lợi nhuận trước thuế và chi phí tài chính |

40.000 |

100.000 |

160.000 |

|

Chi phí tài chính (500.000 x 10%) |

- 50.000 |

- 50.000 |

- 50.000 |

|

- Lợi nhuận trước thuế và sau chi phí chính |

-10.000 |

50.000 |

110.000 |

|

- Thuế suất thuế thu nhập doanh nghiệp (28%) |

0 |

-14.000 |

-30.800 |

|

- Lợi nhuận sau thuế |

-10.000 |

36.000 |

79.200 |

|

- Tỷ suất lợi nhuận sau thuế trên vốn CSH |

-2.0% |

7.2% |

15,84% |

|

Doanh nghiệp C, nợ bằng 75% |

|||

|

- Lợi nhuận trước thuế và chi phí tài chính |

40.000 |

100.000 |

160.000 |

|

- Chi phí tài chính (750.000 x 10%) |

-75.000 |

-75.000 |

-75.000 |

|

- Lợi nhuận trước thuế và sau chi phí tài chính |

-35.000 |

25.000 |

85.000 |

|

- Thuế suất thuế thu nhập doanh nghiệp (28%) |

0 |

-7.000 |

-23.800 |

|

Lợi nhuận sau thuế |

-35.000 |

18.000 |

61.200 |

|

Tỷ suất lợi nhuận sau thuế trên vốn CSH |

-14.0% |

7,2% |

24,48% |

Qua bảng 6.1. Ta thấy rằng, tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu của doanh nghiệp sử dụng nợ cao hơn tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu của doanh nghiệp không sử dụng nợ, khi tỷ suất sinh lời trên tài sản cao hơn lãi suất tiền vay và ngược lại khi tỷ suất sinh lời trên tài sản thấp hơn lãi suất tiền vay.

Tác động của hệ số nợ mang tính tích cực của (+) khi tỷ suất sinh lời trên tài sản cao hơn lãi suất tiền vay và mang tính tiêu cực (-) khi tỷ suất sinh lời trên tài sản thấp hơn lãi suất tiền vay.

Ta có thể đo lường hộ số nợ bằng chỉ số sau:

\(\mathrm{CS}_{\mathrm{DCN}}=\frac{\mathrm{TS}_{\mathrm{LVC}}}{\mathrm{TS}_{\mathrm{KT}}}\) (6.7)

Trong đó:

- CSDCN: là chỉ số hệ số nợ

- TSLVC: là tỷ suất lợi nhuận trên vốn chủ sở hữu

- TSKT: là tỷ suất lợi nhuận kinh tế

Tỷ suất lợi nhuận kinh tế được xác định bằng tỷ lệ giữa lợi nhuận và chi phí tài chính sau thuế chia cho tổng giá trị tài sản.

Về mặt lý thuyết, doanh nghiệp có thể sử dụng nợ khi nào chỉ số này cao hơn 1, vì việc vay nợ đã giúp doanh nghiệp đạt được tỷ suất lợi nhuận trên số vốn chủ sở hữu cao hơn so với doanh nghiệp không sử dụng nợ.

Ví dụ: Như doanh nghiệp B, trong tình huống thuận lợi có tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu là 15,84%. Tỷ suất lợi nhuận kinh tế là:

\(\mathrm{TS}_{\mathrm{KT}}=\frac{72.900+50.000}{1.000 .000} \times 100 \%=12,92 \%\)

Khi đó chỉ số đòn bẩy tài chính sẽ là:

\(\mathrm{CS}_{\mathrm{DCN}}=\frac{15,84 \%}{12,92 \%}=1,23>1\)

Như vậy trong tình huống này doanh nghiệp B có thể sử dụng nợ và thực tế doanh nghiệp B đã sử dụng 50% nợ, từ đó đã làm Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu (15,84%) cao hơn so với doanh nghiệp A (11,52%) không sử dụng nợ.

Ứng dụng suất sinh lời và rủi ro, ta xác định được rủi ro của các doanh nghiệp như sau:

Doanh nghiệp A

Tỷ suất lợi nhuận trên vốn chủ kỳ vọng (TSLVCA)

\(\mathrm{TS}_{\mathrm{LVCA}}=2,88 \% \times 1 / 3+7,2 \% \times 1 / 3+11,52 \% \times 1 / 3=7,2 \%\)

Độ lệch chuẩn (δA)

\(\begin{aligned} \delta_{\mathrm{A}} & =\sqrt{(2,88 \%-7,2 \%)^2 \times 1 / 3+(7,2 \%-7,2 \%)^2 \times 1 / 3+(11,52 \%-7,2 \%)^2 \times 1 / 3} \\ & =3,53 \%\end{aligned}\)

Hệ số biến thiên (VA ) là: \(\mathrm{V}_{\mathrm{A}}=\frac{\delta_{\mathrm{A}}}{\mathrm{TS}_{\mathrm{LVCA}}}=\frac{3,53 \%}{7,2 \%}=0,49\)

Doanh nghiệp B

Tỷ suất sinh lời trên vốn chủ kỳ vọng (TSLVCB)

\(\mathrm{TS}_{\mathrm{LVCB}}=-2 \% \times 1 / 3+7,2 \% \times 1 / 3+15,84 \% \times 1 / 3=7,01 \%\)

Độ lệch chuẩn (δB)

\(\begin{aligned} \delta_{\mathrm{B}} & =\sqrt{(-2 \%-7,0 \mathrm{1} \% )^2 \times 1 / 3+(7,2 \%-7,0\ {1} \%)^2 \times 1 / 3+(15,84 \%-7,0 \mathrm{1} \%)^2 \times 1 / 3} \\ & =7,28 \%\end{aligned}\)

Hệ số biến thiên (VB) là: \(\mathrm{V}_{\mathrm{B}}=\frac{\delta_{\mathrm{B}}}{\mathrm{TS}_{\mathrm{LVCB}}}=\frac{7,28 \%}{7,01 \%}=1,04\)

Doanh nghiệp C

Tỷ suất sinh lời trên vốn chủ kỳ vọng (TSLVCC)

\(\mathrm{TS}_{\mathrm{LVCC}}=-14 \% \times 1 / 3+7,2 \% \times 1 / 3+24,48 \% \times 1=5,89 \%\)

Độ lệch chuẩn (δC)

\(\begin{aligned} \delta_C= & \sqrt{(-14 \%-5,89 \%)^2 1 / 3+(7,2 \%-5,89 \%)^2 1 / 3+(24,48 \%-5,89 \%)^2 1 / 3} \\ & =\sqrt{(-19,89)^2 \times 1 / 3+(1,31)^2 \times 1 / 3+(15,89)^2 \times 1 / 3}=15,73 \%\end{aligned}\)

Hệ số biến thiên (VC) là: \(\mathrm{V}_{\mathrm{C}}=\frac{\delta_{\mathrm{C}}}{\mathrm{TS}_{\mathrm{LVCC}}}=\frac{15,73 \%}{5,89 \%}=2,67\)

Qua kết quả tính toán trên ta thấy rằng: trong tình huống thuận lợi doanh nghiệp B sử dụng nợ 50%, rủi ro cao hơn doanh nghiệp A không sử dụng nợ vì δB = 7,28% > δA = 3,53% và VB = 1,04 > VA = 0,49 , bù vào đó doanh nghiệp B mong đợi một tỷ suất lợi nhuận trên vốn chủ cao hơn doanh nghiệp A để bù đắp rủi ro (15,84% > 11,52%), doanh nghiệp C sử dụng nợ 75% cao hơn doanh nghiệp B, thì mức độ rủi ro của doanh nghiệp c cũng cao hơn so với doanh nghiệp B. Điều đó được thể hiện δC = 15,73% > δB = 7,28% và VC = 2,67 > VB = 1,04. Như vậy, mức độ sử dụng nợ càng cao thì độ lệch chuẩn càng lớn và hệ số biến thiên càng lớn phản ánh rủi ro càng cao.

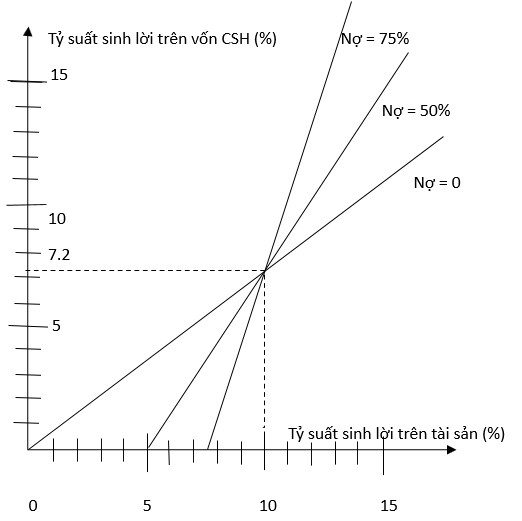

Đồ thị biểu diễn mối quan hệ giữa tỷ suất sinh lời của vốn chủ sở hữu và tỷ suất sinh lời trên tài sản ở ba mức độ sử dụng nợ khác nhau. (Đồ thị này sử dụng lại kết quả bảng 6.1.)

Hình 6.2. Mối quan hệ giữa tỷ suất sinh lời trên vốn chủ và tỷ suất sinh lời trên tài sản

Giao điểm của ba đường thẳng ứng với lãi suất tiền vay là 10%. Tại điểm này, tỷ suất sinh lời trên vốn chủ sở hữu là 7,2%, với thuế suất là 28%.

Việc sử dụng nợ để tác động vào sự thay đổi tỷ suất lợi nhuận trên tài sản và gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu. Khi tình hình kinh doanh thuận lợi, tỷ suất sinh lời trên vốn chủ sở hữu là 11,52% đối với doanh nghiệp A không sử dụng nợ và 24,48% đối với doanh nghiệp c sử dụng nợ nhiều nhất. Tuy nhiên, khi tình hình kinh doanh bất lợi, tỷ suất lợi nhuận trên vốn chủ sở hữu thay đổi 2,88% ở doanh nghiệp A không sử dụng nợ, với doanh nghiệp c tỷ suất lợi nhuận là -14%.

Từ những vấn đề phân tích trên ta có thể rút ra kết luận về công tác quản lý tài chính như seru:

+ Khi tỷ suất sinh lời trên tài sản thấp hoặc có biến động mạnh, thì nên ưu tiên tài trợ bằng vốn chủ sở hữu.

+ Khi tỷ suất sinh lời trên tài sản cao và ổn định thì có thế tăng mức độ sử dụng nợ, để tận dụng lợi thế do sự thúc đẩy của hệ số nợ.

Viết bình luận